Impuestos Indirectos

Tal como venimos hablando en nuestra sección de educación financiera, hemos abordado desde distintas perspectivas el tema de los impuestos, primero desde una visión general, luego hablamos un poco sobre los impuestos directos como la tasa impositiva a la renta, a las utilidades, etc., por lo tanto, esta semana seguiremos con este tópico tan importante para nuestro día a día. El día de hoy hablaremos sobre otro tipo de impuestos llamados indirectos, trataremos de abordar la intuición de los más importantes, sus ventajas y desventajas y algunos aspectos para tener en cuenta.

¿Qué son los impuestos indirectos?

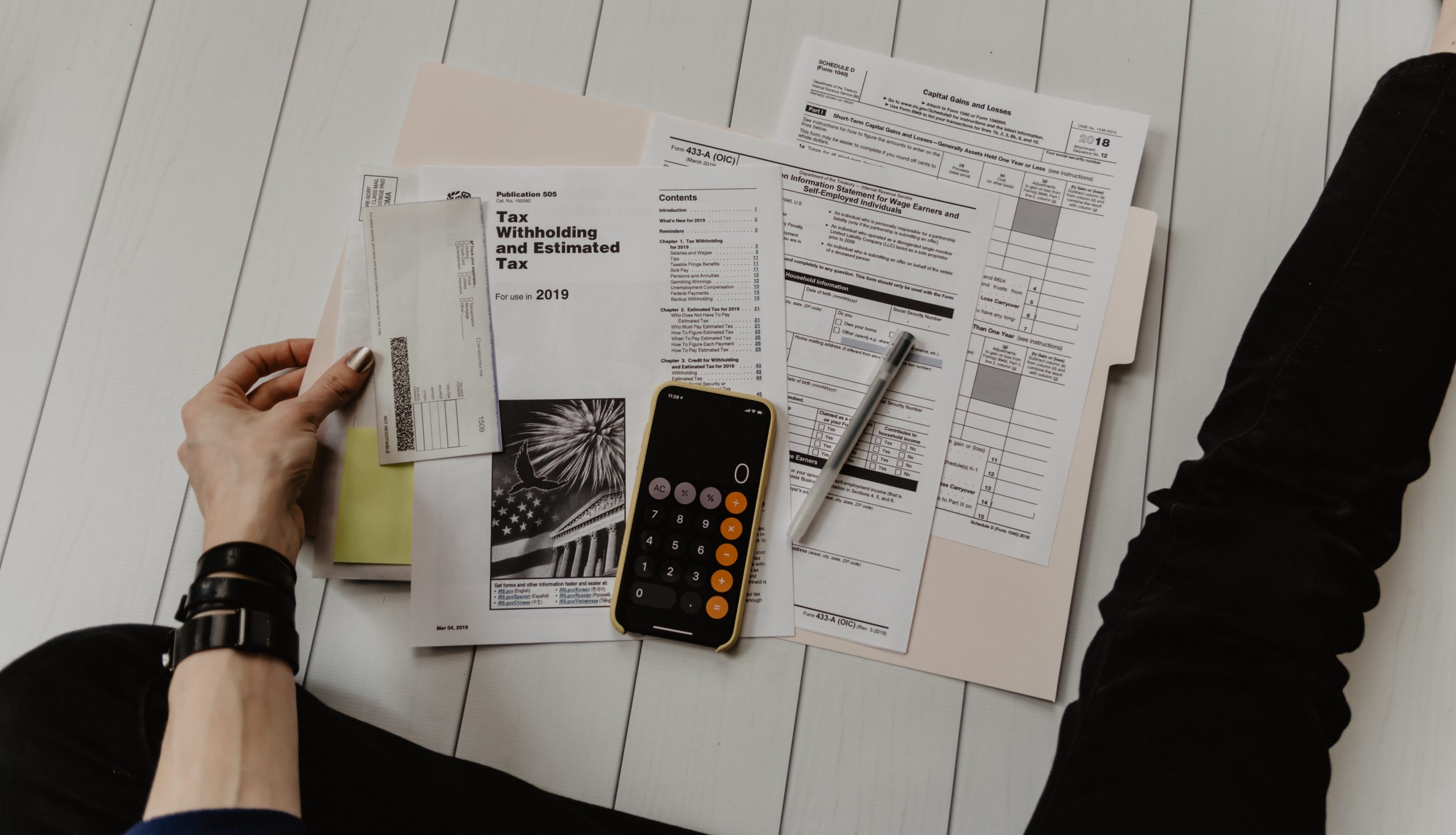

Tal como nos podría guiar la intuición, los impuestos indirectos son todos aquellos tributos que pagamos a través de un tercero. Es decir, el flujo de dinero típico de un impuesto indirecto es cuando las personas adquirimos un bien o servicio a una empresa, esta última recauda a través de la venta una porción de dinero que deberá entregar al estado como tributo por esa transacción. Si bien en nuestro diario vivir no somos conscientes de cuando y como pagamos estos impuestos, podríamos asegurar que este tipo de pago al estado es uno de los más comunes para la mayoría de nosotros.

El principal ejemplo, y más frecuente en la mayoría de los países, es el del Impuesto al Valor Agregado, comúnmente conocido como IVA. Este impuesto se aplica en la practica a una gran variedad de productos, siendo más sencillo de hacer una lista de bienes exentos, por su amplitud a lo largo de todos los bienes y servicios. Aun así, el IVA varía según país en su tasa y en los productos excluidos, los cuales generalmente son productos de la canasta básica o de consumo mínimo para la población más vulnerable. En cuanto a la tasa, existe una gama amplia de países con distintos porcentajes impositivos, que van desde 27% y 25% en naciones como Hungría, Dinamarca, o Croacia; hasta tasas tan bajas como las de Emiratos Árabes Unidos, Baréin y Canadá con un 5%. Además, hay países que de hecho no tienen este tipo de impuesto, el ejemplo más importante es Estados Unidos, pero se le unen países como Hong Kong, Kuwait y Catar.

No obstante, el IVA no es el único impuesto indirecto, también existen otros como el tributo a bebidas alcohólicas, el tabaco y productos similares, impuesto a los combustibles, al comercio exterior, entre otros que varían según los intereses de cada país.

Ventajas y desventajas

Como aspecto positivo, podríamos decir en primer lugar que, a diferencia de los impuestos directos, estos son más fáciles de recaudar, esto porque son menor la cantidad de entidades que hay que fiscalizar, es decir, mientras en el impuesto a la renta hay que revisar el ingreso de cada uno de los habitantes de la sociedad e influenciarlos u obligarlos a pagar el tributo, el impuesto indirecto lo recauda la empresa la cual condensa los pagos de muchas personas. Por otro lado, los impuestos indirectos permiten seguir un plan de política publica cuando queremos incentivar o desincentivar el consumo de un bien o servicio. Como ejemplo tenemos el impuesto al tabaco, el cual podemos tener un consenso en que es preferible que menos gente lo consuma, por lo que el tributo a este producto intenta desincentivar que la gente fume cigarrillos afectando directamente el bolsillo a las personas que lo hacen. No obstante, también tienen utilidad hacia el otro sentido, por ejemplo, si consideramos como sociedad que el consumo de frutas y vegetales es positivo para las personas, reducir o dejar exento a estos bienes de impuestos indirectos generaría incentivos para que las personas los consuman, puesto que, en comparación con otros productos, serían más baratos.

Sin embargo, también encontramos desventajas con esta clase de impuestos. En primer lugar, hablando del IVA, este es un impuesto regresivo, en otras palabras, afecta más a las personas con menores recursos por el siguiente análisis: generalmente las personas con menos recursos utilizan todos sus ingresos en consumo y poco o nada en ahorro, por lo que todo su ingreso está siendo implícitamente gravado con el IVA, mientras que las personas de mejores rentas destinan una parte de ese dinero a ahorro o inversión, por ende, una pequeña parte al consumo, que es lo que grava esta clase de impuestos, por ende solo un porcentaje pequeño de sus recursos serán gravados.

Además de lo ya mencionado, los impuestos indirectos incentivan implícitamente al comercio informal, siendo que entre más alto sea este tributo, más incentivo habrá a que las personas busquen comercializar sus bienes y servicios por fuera del sistema. Lo anterior lleva a que la generación de empleos sea sin ninguna clase de seguridad social o cotización para pensiones. Esto sucede porque si un individuo puede decidir no pagar dicho impuesto, a sabiendas de que la probabilidad de que lo castiguen es baja, entonces esta persona decidirá hacer sus ventas sin dejar registro para tributación, lo que transformará esto en un negocio informal. En la práctica, esta desventaja sucede más profundamente en sociedades en vía de desarrollo como Latinoamérica, en donde los brazos de los recaudadores de impuestos son ineficientes y burocráticos, por ende, les cuesta fiscalizar correctamente a todas las entidades que participan en el mercado.